Смена учредителей ООО в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 03.03.2021 15:29

- Автор: Administrator

- Просмотров: 56007

В процессе работы предприятия состав учредителей может меняться несколько раз. Причины на то, самые разнообразные: от банальной ссоры до переезда в другую страну, или даже смерти. При этом, данное действие может повлечь за собой изменение размера уставного капитала. Например, когда один из учредителей выходит из состава, а на замену ему никто не приходит. Мало того, что нужно с юридической стороны всё грамотно оформить, надо еще и в программе 1С: Бухгалтерия предприятия ред. 3.0 корректно ввести эти операции. С последней задачей вы успешно справитесь благодаря этой публикации.

В случае с заменой одного учредителя на другого на факт изменения капитала влияет в какой последовательности производится вывод одного собственника и ввод другого.

Если сначала вводится новый участник, то капитал увеличивается и только после выхода иного участника уменьшается. Поэтому такой вариант считается более энергозатратным и применяется реже.

Во втором случае, учредитель, пожелавший выйти из состава, передаёт свои права и полномочия иному лицу по договору купли-продажи доли. В такой ситуации размер уставного капитала остаётся неизменным.

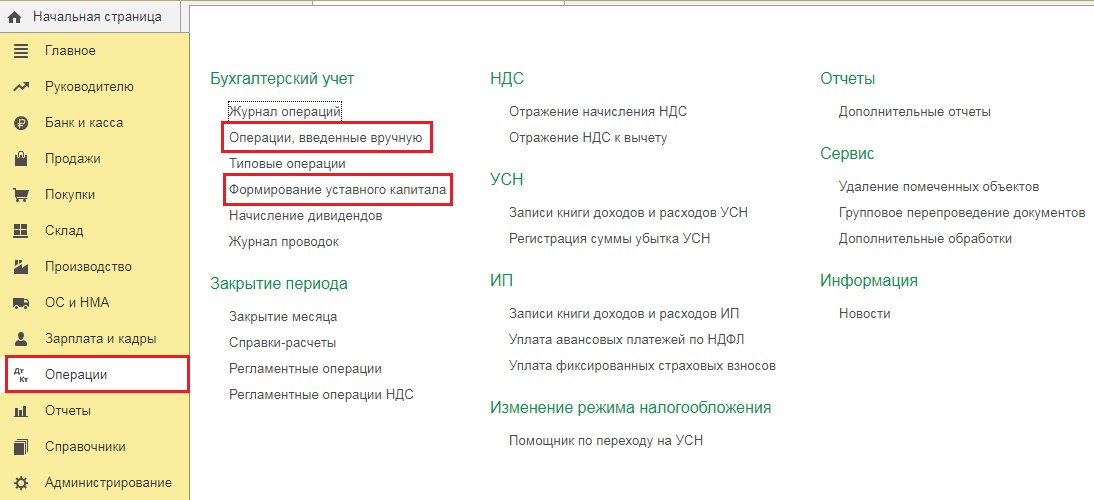

В программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 увеличение уставного капитала формируется при помощи документа «Формирование уставного капитала» или «Операции, введённые вручную» в разделе «Операции».

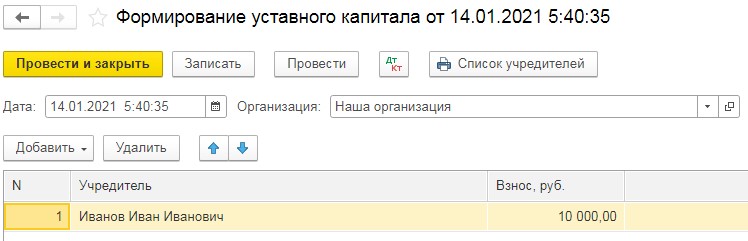

Рассмотрим на примере первого документа: введём новый документ, установим дату – это дата протокола собрания учредителей, на котором было принято решение о принятии нового собственника. Затем добавим строку и укажем в ней реквизиты нового участника, а также размер взноса в уставный капитал, на который и происходит увеличение.

Проведённый документ создаст проводку: Дт 75.01 Кт 80.09.

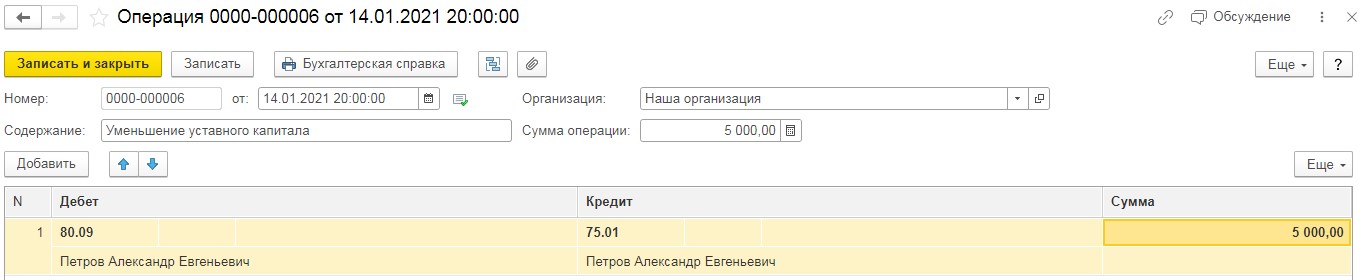

При выходе учредителя из состава необходимо произвести уменьшение капитала при помощи документа «Операции, введённые вручную» в разделе «Операции».

В открывшемся окне следует нажать на кнопку «Создать» и выбрать пункт «Операция». Затем установить дату – дата протокола с решением о выходе учредителя из состава и добавить новую строку. Указать в ней проводку Дт 80 Кт 75 на сумму доли участника, покинувшего общество.

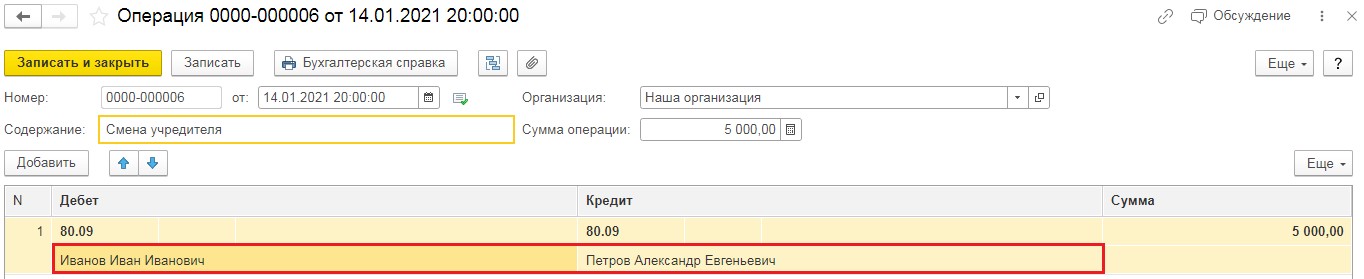

Если же один участник сменяет другого без изменения размера уставного капитала, то делается проводка: Дт 80 в субконто бывший учредитель Кт 80 в субконто новый учредитель.

Важный нюанс! Если у организации меняется единоличный учредитель, то это всегда происходит сначала с вводом нового участника и увеличением капитала, и только потом производится вывод бывшего участника.

Документальное оформление

Первым шагом в оформлении документов является написание заявлений новым и старым учредителями и составление протокола общего собрания учредителей.

На собрании обязательно нужно принять решения о выводе/вводе нового или действующего участника, о размере и стоимости доли, о смене директора, если вдруг выходящий из состава дольщик являлся и руководителем предприятия.

Вторым шагом является подготовка пакета документов, который следует заверить нотариально и предоставить для регистрации изменений в отделение налоговой службы:

- новый устав общества при необходимости;

- отказ других участников от покупки доли выходящего участника;

- квитанция об оплате пошлины;

- заявление по форме Р13001 об увеличении УК (если увеличивается);

- заявление по форме Р14001 о внесении изменений в ЕГРЮЛ;

- протокол общего собрания;

- заявление бывшего учредителя о выходе из общества;

- заявления нового учредителя о вступлении в общество.

Касаемо изменений в уставе однозначно сказать нужно его менять или нет, нельзя. Так как в каждом отдельном случае устав содержит в себе разную информацию. И у одних он будет содержать количество дольщиков, а в другом – нет. Поэтому вам необходимо будет его изучить, чтобы принять такое решение.

На сбор и заполнение вышеперечисленных документов у организации есть один календарный месяц с момента изменений состава.

Выплата действительной части доли

Весь процесс деятельности коммерческого предприятия направлен на одну цель – это получение прибыли.

Соответственно, при выходе учредителя из состава необходимо посчитать сколько уже накопленной за годы его участия прибыли образовалось и произвести соответствующею выплату. Такой момент наступает лишь в той ситуации, когда участник отчуждает свою долю обществу.

Если же он продал своё место в составе учредителей иному лицу, то он получает своё вознаграждение лишь от покупателя по договору купли-продажи.

Согласно статьи 23 Федерального закона №14-ФЗ «Об обществах с ограниченной ответственностью» общество обязано произвести выплату действительной части доли в течение трёх месяцев с момента получения заявления о выходе или в другой срок, предусмотренный уставом, но не более одного года. При этом реальная стоимость доли бывшего учредителя определяется на основании данных бухгалтерской отчётности общества за последний отчётный период, предшествующий дню подачи заявления об исключении из общества.

Важный нюанс! При том, что представление бухгалтерской отчётности в налоговый орган происходит с периодичностью в год, при расчёте действительной части доли используют отчётность на последнюю дату месяца, предшествующую выходу из состава учредителей.

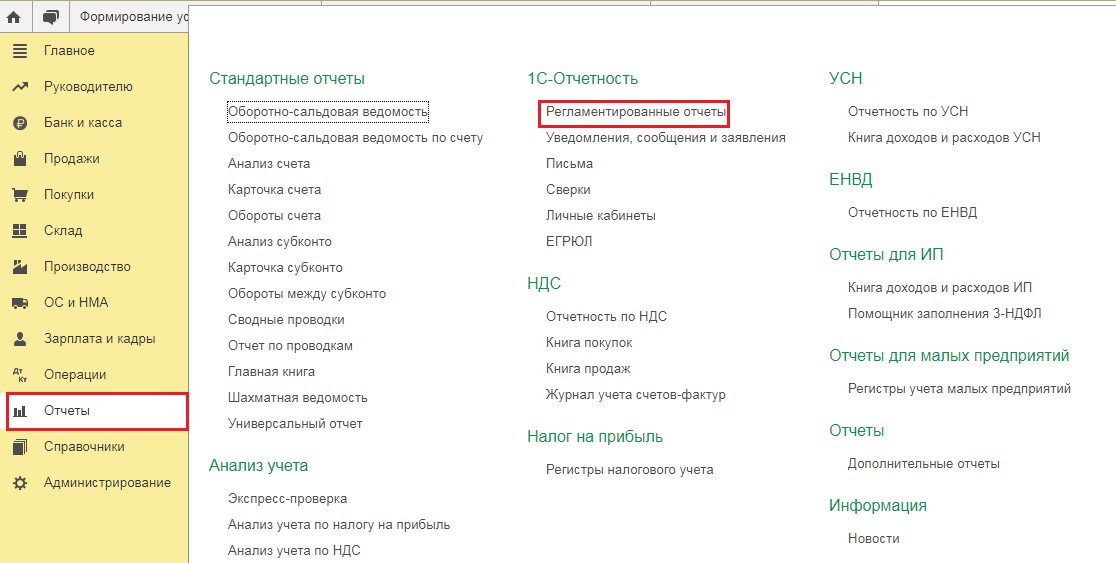

Для формирования бухгалтерской отчётности перейдём в программе в раздел «Отчёты» и выберем пункт «Регламентированные отчёты».

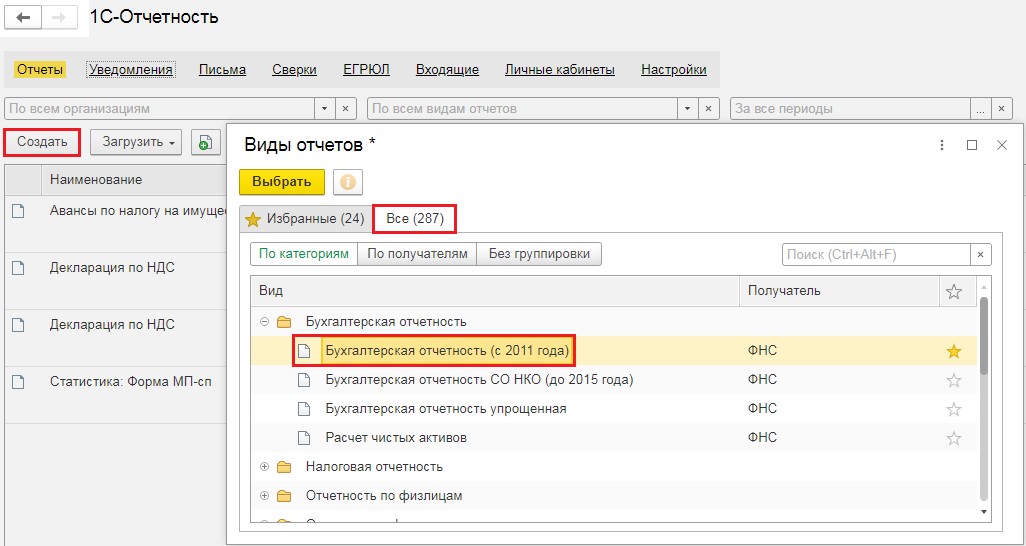

В открывшемся окне нажмём на кнопку «Создать» и выберем пункт «Бухгалтерская отчётность (с 2011 года)».

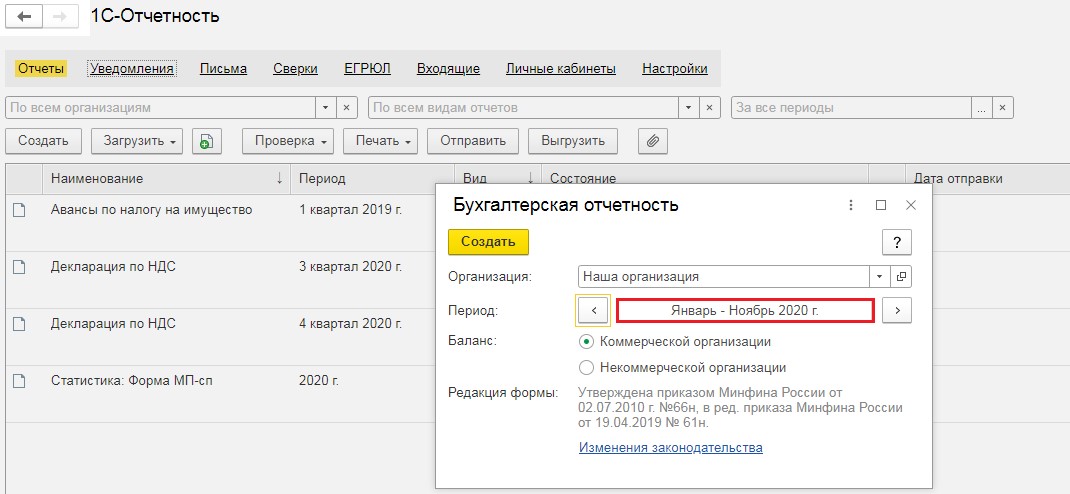

Затем появится новое окно, в котором следует выбрать период, за который формируется отчёт. Если, к примеру, учредитель написал заявление о выходе из состава 15.12.2020 года, то периодом формирования будет Январь – Ноябрь 2020г.

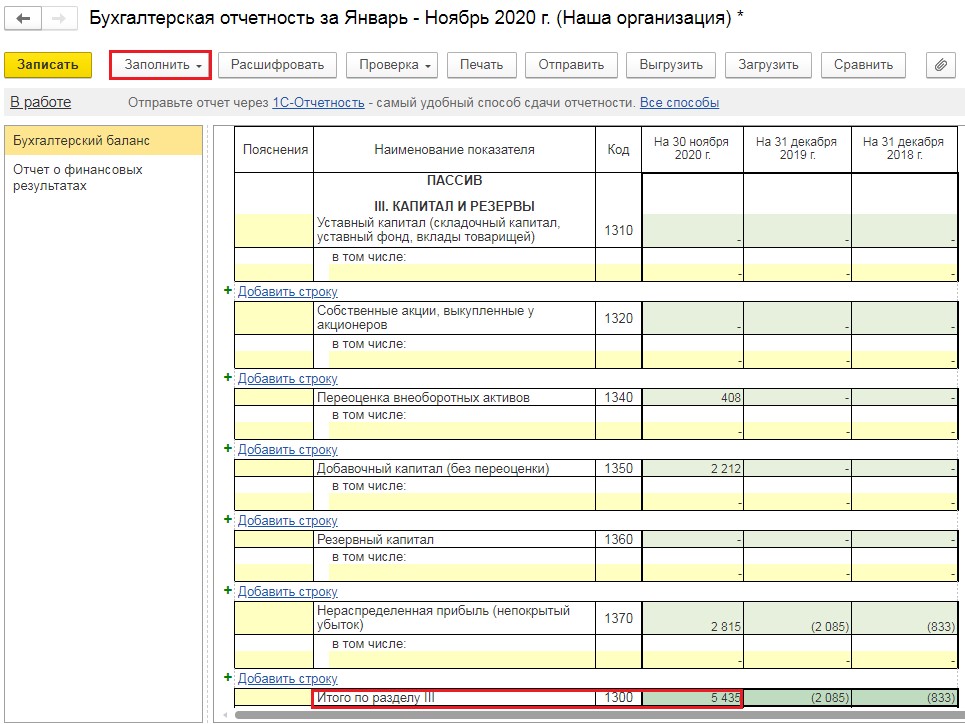

Последним шагом нужно нажать на кнопку «Заполнить» - «Текущий отчёт» в открывшейся форме бухгалтерского баланса.

Перейдём к расчёту.

Сначала посчитаем стоимость чистых активов предприятия. Алгоритм данного расчёта закреплён Приказом Минфина России №10н, ФКЦБ России № 03-6/пз от 29 января 2003 года.

Чистые активы = строка 1300 (итог раздел «Капитал и резервы») + сальдо по счёту 98 – задолженность по взносам в уставный капитал (при наличии).

Если остатка по 98 счёту нет и весь уставный капитал оплачен участниками, то берётся за основу только строка 1300.

Теперь посчитаем сколько из этой суммы принадлежит учредителю, пожелавшему выйти из состава.

Предположим, у нас было 2 учредителя с долями 30/70, размер уставного капитала 10 000 рублей, и тот, у кого был взнос 3 000 рублей покидает состав. В таком случае, номинальную стоимость доли делят на уставный капитал и умножают на чистые активы. В нашем примере это 3 000 / 10 000 * 5 435 000 = 1 630 500 рублей.

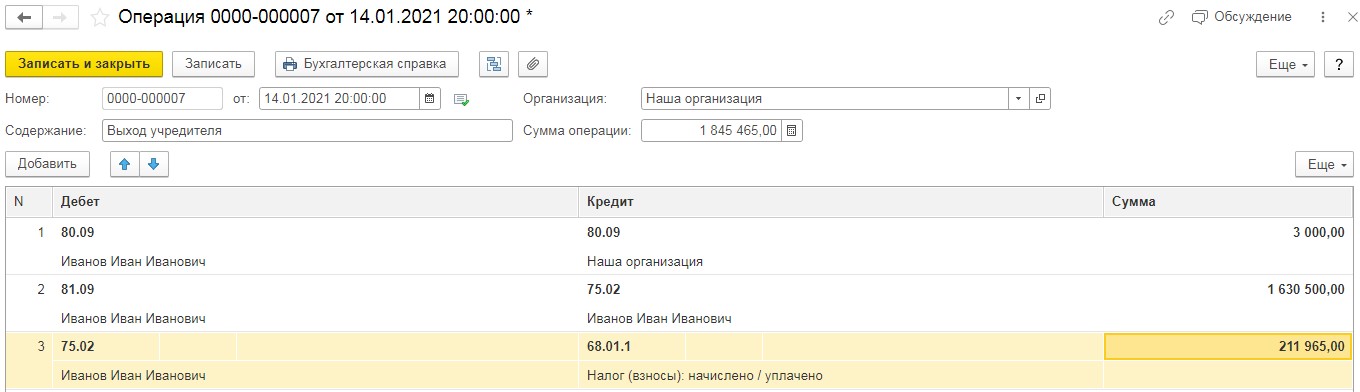

Отразим рассчитанные нами суммы в программе.

Для этого снова обратимся к документу «Операции, введённые вручную». Первой строкой нам нужно отразить факт перехода доли собственника непосредственно обществу. Такая проводка делается на сумму вклада в уставный капитал бывшего участника, по нашему примеру – 3 000 рублей.

Второй строкой отразим задолженность общества перед учредителем в размере действительной части доли.

И, наконец, третьей строкой следует отразить удержание подоходного налога из вознаграждения, получаемого учредителем. Данная выплата облагается только НДФЛ, страховые взносы на такую выплату не начисляются.

Важный нюанс! В течение одного календарного года со дня перехода доли к обществу она должна быть распределена между всеми участниками общества пропорционально их долям в уставном капитале или предложена для приобретения участникам общества или третьим лицам, если это не запрещено уставом общества.

Если год прошёл, а распределение или выкуп не состоялись, то нераспределенная доля должна быть погашена, размер уставного капитала должен быть уменьшен на величину номинальной стоимости.

Если на момент выхода участника из состава, общество не может произвести выплату действительной части доли, в связи с наличием у неё признаков банкротства, то по истечении трёх месяцев со дня истечения срока выплаты, общество обязано восстановить участника и вернуть ему его долю.

Если всё же общество посчитало, что лучшим способом для них будет распределение его доли между участниками, то такие участники признаются получателем дохода, с которого также необходимо будет уплатить подоходный налог.

Согласно подпункта 2 пункта 2 статьи 220 Налогового кодекса РФ с 1 января 2016 года участник при выходе из общества с ограниченной ответственностью имеет право на имущественный налоговый вычет на сумму документально подтверждённых расходов, понесённых в связи с приобретением доли. Это могут быть денежные средства или иное имущество, которое он вносил в общество в качестве вклада в уставный капитал. Но, он не имеет права применить вычет в момент выплаты ему действительной части доли.

Для получения вычета ему необходимо подать декларацию по форме 3-НДФЛ и возместить данный вычет из бюджета. При отсутствии документального подтверждения расходов на приобретение доли в уставном капитале общества имущественный налоговый вычет предоставляется в размере доходов, полученных налогоплательщиком в результате прекращения участия в обществе, не превышающем в целом 250 000 рублей за налоговый период.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

75.02(ИВАНОВ)/51 - 1418635,00

А по сч.81 - 1630500,00 в корреспонденции со сч.80 - распределять в течение 1 года???

И УК станет 1630500 + 1000?

Подскажите пожалуйста, какие проводки мне необходимо сделать в такой ситуации:

50% доли в уставном капитале купил новый учредитель. Теперь в компании два учредителя вместо одного.Уставный капитал 1 010 000 рублей. Покупка 50% части УК 505 000 рублей.

Спасибо за ответ!

Добрый день. Документ "Формирование УК" используется лишь для первоначального ввода капитала. При его увеличении или уменьшении всё делается только "Операцией, введённой вручную".

Добрый день. С юридической точки зрения разрешено выплачивать выходящему учредителю ту сумму, которую он сам за неё обозначил, а не действительную стоимость. Что касается взноса в УК нового учредителя, то это зависит от нескольких факторов, например, должен соблюдаться минимальный размер УК. Так же важно, данный учредитель остался единственным? Если да, то можно не вносить.

При выходе из ООО учредитель в Решении о выходе из Общества (нотариально заверенное) указал сумму, которую ему необходимо выплатить 100тр, эта сумма равна взносу в уставный капитал. Т.о. Действительная доля не рассчитывалась и не выплачивалась. Подскажите, пожалуйста, насколько это правомерно с налоговой точки зрения? Юристы утверждают, что это правомерно. И ещё вопрос, каким образом новый учредитель (единственный) может распределить долю вышедшего участника? Надо ли снова вносить в Уставный капитал взнос?